Por Alessia Genoves

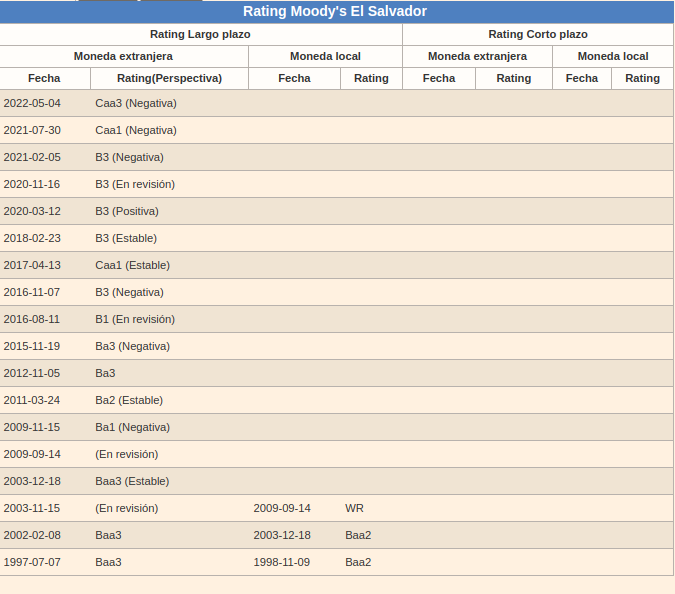

“Caa3 estable” es la calificación crediticia que asigna a El Salvador, la agencia Moody’s Investment Services. El resultado responde a una actualización en la medición del rendimiento de la economía nacional, y su relación con los compromisos de la deuda adquirida y el impacto sobre las políticas de desarrollo y el medio ambiente. Trasciende apenas de la calificación asignada hasta mayo de 2022, que era “Caa3 negativo”.

Moody’s valoró el pago de al deuda a corto plazo, que deriva de un compromiso crediticio asumido en 2002 por el gobierno del ex-presidente Francisco Flores con el Fondo Monetario Internacional (FMI). Sin embargo, omitió referirse a las reformas al Sistema Integrado de Pensiones, que promete elevar la pensión mínima a los $400 dólares y resarcir la calificación de los Fondos de Pensiones. Por el contrario, la inobservancia se limita a una supuesta persistencia de “necesidades de financiamiento” y a una “falta de acceso a los mercados internacionales”. Sus métricas están desactualizadas al año 2021.

¿Por qué da Caa3 estable?

$800,000,000 de dólares fueron suscritos en un contrato de préstamo con el Fondo Monetario Internacional, desde la administración del ex-presidente Francisco Flores. Transcurrieron más de 20 años para su liquidación, cuya prescripción se definía para el 24 de enero del año 2023. El presidente salvadoreño, Nayib Bukele, confirmó “el pago de la deuda a corto plazo, más intereses”, un dato que reafirmaría el titular del Ministerio de Hacienda, Alejandro Zelaya.

Moodys, como se ha informado, valoró el pago de la deuda. Ello influiría en la disminución de la calificación de riesgo crediticio, pero con un resultado apenas inferior al consignado hasta mayo de 2022. Su juicio responde a que “el calendario del reembolso principal de la deuda del mercado externo ha mejorado hasta 2025; y el estrés de liquidez ha disminuido en línea con una reducción del déficit fiscal”.

$604,127,000 dólares fueron emitidos en bonos, desde la Bolsa de Valores de Luxemburgo, sobre los bonos EuroSv2023 para el caso, y los NotaSv2025 para el próximo pago de $800,000,000 dólares. El financiamiento de origen deriva de otra suscripción de préstamo con el Banco Centroamericano de Integración Económica (BCIE), para el ejercicio de derechos especiales de giro para la solvencia de la deuda. Pero no hay que ignorar que al Presupuesto General de la Nación se añadieron otros $1,139 millones de dólares para el pago de amortizaciones de la Deuda a Corto Plazo.

No se niega, por tanto, que la realidad fiscal salvadoreña no ha prescindido de otras fuentes de financiamiento para el pago de deuda. Ésta realidad tampoco la omite Moody`s, A su juicio, “las necesidades de financiamiento persistentemente altas, la falta de acceso a los mercados de capital internacionales, la baja asequibilidad de la deuda y la falta de un marco fiscal y de financiamiento creíble a mediano plazo seguirán pesando sobre la calidad crediticia”.

ContraPunto expone a sus lectores que el Banco Central de Reserva (BCR) registraba un Saldo Bruto de Deuda Externa de hasta $21,132.61 dólares; y que sólo en el Gobierno general, el registro se cuantificaba en un saldo de $10,515.70 dólares. Pero éste registro es acumulativo, y se limita al tercer trimestre del año fiscal 2022, y no al cierre del mismo. Ésta información también prescinde de la conciliación de la deuda a corto plazo (2023), por los $800,000,000 dólares.

Moody’s, por otra parte, también asigna una calificación de la moneda extranjera de “Caa1”; con lo que se estaría “manteniendo la brecha existente de 2 escalones entre la calificación soberana y el techo en moneda extranjera para reflejar la baja previsibilidad de las instituciones políticas y gubernamentales”. Entre otras consideraciones, también define como “débil” la efectividad de las políticas para la deuda externa.

Presume la agencia, entre otras cosas, que “las instituciones del emisor y la fortaleza de la gobernabilidad han disminuido significativamente”, sin ampliar detalles de las condiciones que desafiarían la eficacia de la gobernabilidad. No es posible deducirlo porque no lo expresa de manera explícita; pero sí es un hecho que la Comunidad Internacional cuestionó la elección legítima de magistrados de la Sala de lo Constitucional.

Información desactualizada

Moody’s hace afirmaciones que no corresponden a la realidad actual. Ésto se debe a que algunos de los datos que cita del gobierno central permanecen desactualizados hasta el año 2021. Ello implicaría dar una respuesta de por qué El Salvador tendría una calificación de riesgo social muy negativa, de S-4, según se cita del informe de la agencia. Ésta condición la describiría como una “débil seguridad interna”.

1,147 homicidios reportó la Policía Nacional Civil (PNC), la término del año fiscal 2021. El dato se acompaña con una Tasa Anual de Homicidios del 7.8%; y representa una reducción del 52% respecto a los 2,390 homicidios reportados en 2019. Sin embargo, ésta tendencia se ha reducido a casi un tercio, desde la vigencia del Régimen de Excepción y la declaración de la Guerra Contra Pandillas, con lo que el Ministerio de Justicia y Seguridad Pública (MJSP) reportó hasta 495 homicidios al término del año 2022; y la tasa anual de homicidios cayó al 7.9%.

El Salvador se definiría como uno de los más seguros de la región, sólo después de Panamá; y otros países como Canadá. Contrario a ésta realidad, el informe desactualizado de Moody`s aún reserva el calificativo del país como “uno de los más violentos de la región”. Sin embargo, fuentes hemerográficas alternas, como el periodista Roberto Valencia, añadirían a los registros oficiales unos 120 homicidios, productos de presuntos enfrentamientos de pandilleros con agentes de seguridad, o lo que judicialmente se conoce como “legítima defensa” (art. 27, Cód. Penal).

En última instancia, considera que la calificación “moderadamente negativa E-3” de El Salvador como emisor, justifican el resultados. Es una condición, sin embargo, inherente a su naturaleza topográfica, pero independiente del gobierno, debido a su ubicuidad en el Corredor Seco.

Moody`s también comparte otros datos desactualizados. Algunos elementos de análisis también devienen del año 2021, como los resultados del Producto Interno Bruto (Pib), que llegó a los $28,737 millones de dólares; con ingresos perca pita de $4,409 dólares. Mientras tanto, la cuantía de la deuda llegaba a los $23,690 millones de dólares, que definía una proporción de la deuda del 82.44 %. Para ser justos, el BCR tampoco ha actualizado los datos del año fiscal 2022; y, por ende, tampoco la diferencia de la deuda asumida hasta 2021, con el reciente pago de los $800,000,000 dólares.

Más riesgo

22.56 puntos es el valor adquirido por El Salvador, en los Índices de los Bonos de los Mercados Emergentes (Embi). El resultado, que es la relación entre los bonos locales y los bonos del Tesoro de Estados Unidos, es el más alto de Centro América; no obstante, ha demostrado una contracción respecto de la calificación atribuida por la empresa JP Morgan en junio de 2022, que era de 28 puntos.

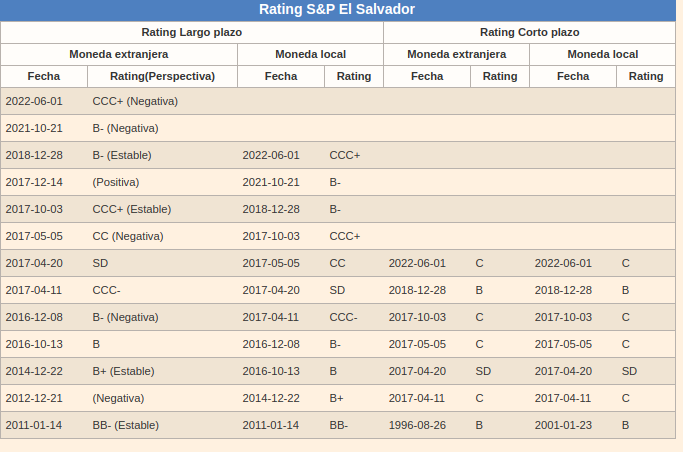

Otras calificadoras aún definen a El Salvador como el país con mayor riesgo financiero de la región. Standard And Poor`s (SP500) han consignado al país una clasificación CCC+. En último término, la agencia Moody´s Investor Services ha consignado al país una calificación de Caa3. Estas evaluaciones contratan con las del resto de países centroamericanos hispanohablantes; cuyas calificaciones no son superiores a B+ (estable); ni inferiores a BBB+ (negativo, según SP500).

Entretanto, El Salvador acumula una deuda pública de $23 millones de dólares, que según el BCR representa el 80.5% del PIB. Aunque éste dato corresponde al saldo acumulado hasta el mes de marzo de 2022, se afirma que ésta habría crecido hasta el 5.5% respecto al mismo período del año anterior. Hasta esa fecha, de hecho, el 80% de la deuda heredada provenía de los préstamos incurridos por los gobiernos predecesores (ARENA y FMLN).